[et_pb_section fb_built=”1″ _builder_version=”3.22″][et_pb_row _builder_version=”3.25″ background_size=”initial” background_position=”top_left” background_repeat=”repeat”][et_pb_column type=”4_4″ _builder_version=”3.25″ custom_padding=”|||” custom_padding__hover=”|||”][et_pb_text _builder_version=”4.9.7″ background_size=”initial” background_position=”top_left” background_repeat=”repeat” hover_enabled=”0″ text_orientation=”justified” sticky_enabled=”0″]

Tramita no Congresso Nacional a PEC 110, também chamada de PEC da Reforma Tributária 2022. A proposta visa simplificar o sistema tributário, substituindo cinco tributos (PIS, Cofins, IPI, ICMS e ISS) pelo Imposto sobre Bens e Serviços (IBS). Além disso, a proposta cria o Imposto Seletivo Federal, que incidirá sobre bens e serviços cujo consumo se deseja desestimular, como cigarros e bebidas alcoólicas.

Uma mudança já aprovada é a reforma do Imposto de Renda. Sendo assim o projeto de lei 3.887/2020 votado em setembro de 2021 desonera a alíquota de quem ganha até dois salários mínimos, reordenando as faixas de contribuição. Outra mudança relevante é a incidência de tributos sobre lucros e dividendos e a desoneração da contribuição do IRPJ.

Em meio a expectativa de tantas mudanças, é interessante conhecer quais alterações podem ser aprovadas e quando elas passam a valer efetivamente. Dessa forma, nesta matéria, apresentamos as respostas para essas e outras perguntas. Continue a leitura e saiba mais.

O que muda com a Reforma Tributária 2022? Vejamos, então, quais as principais mudanças previstas para a Reforma Tributária.

Índice

Reforma do imposto de renda

Entre as principais disposições da lei 3.887/2020, temos:

Ajuste da tabela do imposto sobre pessoas físicas

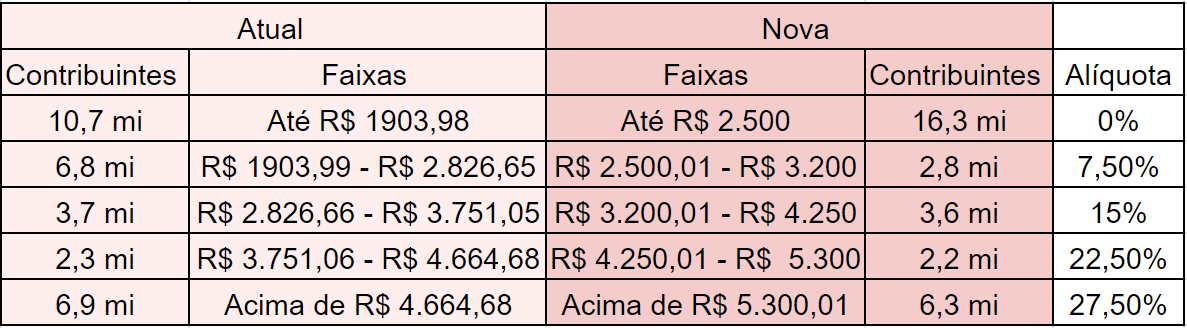

Entre as principais disposições da reforma do Imposto de Renda, temos então um ajuste significativo das alíquotas do IRPF. Como podemos ver na tabela abaixo, quem ganha até dois salários mínimos será beneficiado com a isenção. Do mesmo modo também podemos identificar descontos nas faixas de renda seguintes.

Queda de IR para empresas

As empresas são uma das grandes beneficiadas da Reforma do Imposto de Renda. Isso porque a alíquota do IRPJ sofreu uma queda de sete pontos percentuais (15% para 8%), enquanto a Contribuição Social sobre Lucro Líquido (CSLL) teve queda de 1%.

Tributação de Lucros e Dividendos distribuídos na Reforma Tributária 2022

Somente em 2019, cerca de 20 mil pessoas (0,01% da população) declararam ter recebido mais de R$ 230 bilhões em lucros e dividendos sem pagar imposto sobre isso. A reforma do IR aprovada reduzirá essas distorções ao prever uma alíquota de 20% sobre essa fonte de rendimento.

A exceção à regra são os lucros e dividendos distribuídos por empresas que estão no Simples Nacional e por empresas optantes do regime de lucro presumido que faturam até R$ 4,8 milhões.

Dividendos de até R$ 20 mil distribuídos por pequenos negócios e entre integrantes de um mesmo grupo empresarial também se beneficiam da isenção.

Mudança na tributação sobre investimentos

Atualmente, fundos fechados de investimento proporcionam a famílias muito ricas adiar indefinidamente o pagamento do IR. Sendo assim, a reforma pretende alterar esse panorama, ao estipular um prazo para regularização dos tributos devidos pelos fundos.

O texto ainda prevê o fim da dedutibilidade dos Juros sobre Capital Próprio (JCP), sendo assim uma forma de remunerar os acionistas que trazem vantagens tributárias às empresas.

Atualização no valor de bens

Hoje, na declaração, os imóveis são declarados por meio de seu valor original. Na venda, por exemplo, o cidadão precisa pagar entre 15% e 22,5% de imposto sobre o ganho (diferença entre compra e venda).

Com a lei 3.887/2021, será dada então a opção de atualizar os valores patrimoniais pagando apenas 4% de IR sobre a diferença, desta forma beneficiará o cidadão que quiser atualizar o valor dos seus imóveis, pagando muito menos imposto na hora da venda. A adesão e o pagamento do imposto serão de janeiro a abril de 2022.

Criação do Imposto sobre Bens e Serviços – IBS

Entre as principais disposições da Reforma Tributária, temos então a criação do Imposto sobre Bens e Serviços – IBS. Esse tributo viria em substituição a outros nove já existentes (IPI, IOF, PIS, Pasep, Cofins, CIDE-Combustíveis, Salário-Educação, ICMS e ISS).

A proposta vem de encontro ao que já é feito em países desenvolvidos, que contam com impostos sobre valor agregado (IVA). A alíquota do IBS poderá variar de acordo com cada produto e cada serviço, mas deve ser a mesma em todo o território nacional.

Segundo informa o Governo Federal, o IBS:

-

- terá caráter nacional, sendo assim com alíquota formada pela soma das alíquotas federal, estaduais e municipais; estados e municípios determinam suas alíquotas por lei;

- incidirá sobre base ampla de bens, serviços e direitos, tributando todas as utilidades destinadas ao consumo;

- produção e comercialização terão todas as suas etapas de produção cobradas;

- será do mesmo modo não-cumulativo;

- contará com mecanismo para devolução dos créditos acumulados pelos exportadores;

- será assegurado crédito instantâneo ao imposto pago na aquisição de bens de capital;

- do mesmo modo incidirá em qualquer operação de importação (para consumo final ou como insumo);

- nas operações interestaduais e intermunicipais, pertencerá então ao estado e ao município de destino.

Unificação do PIS/Cofins

A PEC 110 também prevê a criação do chamado “IVA dual”. Sendo assim, segundo a proposta, o governo federal deveria unificar dois tributos de sua competência (PIS e Cofins) na chamada Contribuição Social sobre Operações com Bens e Serviços (CBS). Os estados e municípios, por sua vez, deverão da mesma forma criar um imposto separado, resultado da unificação do ICMS (estadual) e ISS (municipal).

No IVA dual, a União ficaria a cargo de administrar uma IVI federal, com legislação e administração independentes, enquanto estados e municípios compartilham a gestão de um imposto que unificaria o ICMS e o ISS.

Ocorre que a ideia encontra bastante resistência entre a administração das capitais dos estados. Isso porque, com a crescente digitalização da economia e crescimento do setor de serviços em detrimento da indústria, seria mais vantajoso para esses entes manter a atual configuração na qual arrecadam mais.

Segunda etapa da Reforma Tributária ficará para 2022

A reforma do IR aprovada em setembro de 2021 passa a valer a partir de 2022. A PEC 110, no entanto, ainda tramita no Congresso Nacional sem que haja consenso a respeito dos principais pontos da proposta.

Mesmo sem a definição a respeito da primeira fase, o ministério da Economia enviou ao Congresso no começo de agosto reforma do IR e obteve êxito com a aprovação da lei 3.887/2021 juntamente como ainda há a terceira etapa da reforma tributária, que deverá envolver a unificação do IPI.

Em suma, em 2022, Senado e Câmara dos Deputados ficam a cargo de discutir os seguintes tópicos:

-

- A nova proposta de Refis, um programa de renegociação de débitos tributários de empresas com descontos nos valores das dívidas.

- mudanças constitucionais, caso da reforma do Imposto sobre Circulação de Mercadorias e Serviços (ICMS), de competência estadual, e do Imposto sobre Serviços (ISS), municipal.

- Imposto de Renda (IR) de pessoas físicas e jurídicas, incluindo dividendos, mecanismo de distribuição de lucros aos acionistas que hoje é isento de impostos;

- Imposto sobre Produtos Industrializados (IPI); e

- O Programa de Integração Social (PIS) e Contribuição para Financiamento da Seguridade Social (Cofins), serão reunidos em uma mesma contribuição com alíquota única de 12%. A união dos dois tributos dará origem à Contribuição Social sobre Operações com Bens e Serviços (CBS).

Referência: https://bit.ly/3dRK3vx

Aconsult Contabilidade: consultoria especializada em comércio exterior

Fundada em 2018, a Aconsult Contabilidade se solidificou no mercado entregando qualidade nos serviços prestados com eficiência.

Somos uma empresa especializada na contabilidade para comércio exterior, além disso, oferecemos diversos serviços na área de gestão fiscal, contábil, societária, de Recursos Humanos e muito mais.

Sendo essas, atividades indispensáveis para a sua empresa, e quando realizadas pela Aconsult Contabilidade, levarão o seu negócio ao sucesso.

Para contratar nossos serviços de contabilidade e consultoria tributária, entre em contato pelo telefone: (47) 21250281, WhatsApp: (47) 996248632 ou e-mail: contato@aconsultcontabilidade.com.br. Estamos localizados na Rua Gustavo Bernedt, Nº 373 (Sala 02), Bairro Cordeiros – Itajaí/SC.

[/et_pb_text][/et_pb_column][/et_pb_row][/et_pb_section]